2004 год на мировом валютном рынке выдался динамичным. Впервые за долгое время авторитет доллара, как мировой резервной валюты, серьезно пошатнулся. И именно в этом году была признана преднамеренной его девальвация по инициативе самих США. Резкое снижение стоимости американской валюты началось с сентября. Вначале предвыборные ожидания, а затем осознание того, что в экономической и валютной политике сохранится преемственность, вызвали снижение индекса доллара на 7% с 88 до 82.

Этому сопутствовал ряд других факторов. Основные: явная слабость рынка труда США, рост цен на нефть, геополитическая нестабильность. Не последнюю роль сыграло сокращение иностранных инвестиций. За последние три года приток прямых иностранных инвестиций в США сократился более чем в четыре раза. Это закономерно при низких процентных ставках, растущем дефиците бюджета и увеличивающемся объеме задолженности. Но самым важным стало желание американской администрации финансировать огромный двойной дефицит за счет удешевления курса собственной валюты. Пока им это удается, хотя экономики других стран от этого страдают все больше.

Динамика цен на нефть оставалась устойчиво-растущей на протяжении всего года, однако пик роста пришелся на осенний период, когда цены дважды преодолевали психологически важную отметку в $50 за баррель. В прошлом нефть дорожала столь стремительно после тревожных политических событий (во время исламской революции в Иране в 1979 году; в октябре 1990-го, когда Ирак и США начали борьбу за Кувейт).

Основными причинами были: геополитическая нестабильность на Ближнем Востоке; политические столкновения в Венесуэле и Нигерии; дело российского нефтяного гиганта "ЮКОСа" и, конечно же, сезонные катаклизмы (к примеру ураган "Иван", который нанес существенный урон американским нефтеперерабатывающим заводам в Мексиканском заливе). Пик цен во второй половине этого года частично был обусловлен сокращением запасов нефти и нефтепродуктов в США, которая является крупнейшим в мире потребителем и импортером нефти. Немаловажным являлся и психологический фактор - достаточно было одного сообщения о возможном срыве поставок сырья на мировой рынок, как цены мгновенно взмывали вверх.

Ситуация на мировом рынке нефти по-прежнему остается крайне неустойчивой, и, вероятнее всего, высокие цены сохранятся в обозримом будущем и останутся уязвимыми к сообщениям о возможных перебоях в добыче и поставках. Согласно прогнозам экспертов, коридор цен может составить в 2005 году $42-$52 за баррель, однако большую часть времени цены могут продержаться в районе $45-$50 за баррель.

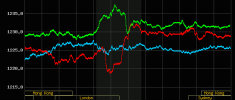

Евро оказался в более выигрышной позиции, чем доллар. Все это время дифференциал процентных ставок был не в пользу доллара. Ставки Федерального Резерва с исторически низкого уровня в 1% повышались небольшими по 0,25% "порциями". Дешевый доллар создавал угрозу замедления и без того не очень устойчивого роста экономик стран Еврозоны. ЕЦБ даже начал всерьез обсуждать вопрос о снижении ставок с целью обуздания роста евро. Однако инфляция в ЕС не опускалась ниже нормативных 2% и от такого шага пришлось отказаться. Евро и доллар втянулись в утомительное соревнование "у кого лучше перспективы". В результате на протяжении весны и лета соотношение валютных пар ограничивалось коридором 1,18 - 1,24 и осью "притяжения" 1,20 долл.

Окончательный перевес евро сформировался после преодоления ценами на нефть психологически важного уровня 50 долл./бар. Факт негатив для доллара, т.к. США крупнейший в мире потребитель "черного золота". Евро стремительно вырвался из диапазона, и началась долгожданная восходящая тенденция. Она продолжается и по настоящий момент. За короткое время курс изменился с 1,24 до 1,35 долл. (+9%). И хотя в конце года многие трейдеры фиксируют прибыль, тем не менее, ослабления динамики не наблюдается. И это при том, что существуют обоснованные опасения проведения интервенций ЕЦБ. Так что фантастическое соотношение евро и доллара в 1,40 уже не кажется столь невероятным. Стоит признать, что аналитики некоторых ведущих банков ожидают, что евро вернется на более привычные уровни. В первой половине будущего года они ожидают коррекционное снижение к 1,23 - 1,25 долл. Затем, по их мнению, рост евро возобновится и к концу года не исключен его возврат к нынешним историческим максимумам на 1,35 долл.

Основным фактором, оказывающим влияние на динамику движения британского фунта в течение года, стал сформировавшийся "пузырь" на рынке недвижимости Британии. Именно необоснованный рост цен на 30% в этом секторе побудил Банк Англии начать цикл повышения ставок. Всего Банк Англии осуществил пять повышений учетной ставки, доведя ее уровень до 4,75%. Это оказывало существенную поддержку фунту. Общемировые валютные тенденции также не обошли стерлинг. После годичного пребывания в сужающемся диапазоне, вследствие сентябрьского ослабления доллара фунт преодолел рубеж 1,86 долл. И в начале декабря был достигнут максимум в районе 1,95 долл .после чего началась стабилизация на новых соотношениях. Большинство прогнозов на следующий год предполагают, что декабрьские максимумы не будут обновлены.

Для иены (+3%) 2004 год был самым сложным. С января по март Банк Японии прилагал грандиозные усилия, чтобы не допустить подорожания иены. Только в марте было продано 4,7026 трлн. иен ($44,46 млрд.), в результате чего на валютные интервенции за 15 месяцев было израсходовано более 35 трлн. иен. Однако, по итогам года курс валюты все равно вырос. В стране появились явные признаки восстановления внутренней экономики. Ежеквартальный отчет Tankan начал демонстрировать явные улучшения, выросли показатели производства. Летом-осенью Япония отказалась от интервенций и впервые за 6 лет заговорила о скором прекращении дефляционных процессов. В сентябре иена начала стремительно дорожать по отношению к доллару, изменив соотношение от 110 до 103 иен за долл. Многие склонны ожидать продолжения удорожания иены. Так, согласно прогнозам, после стабилизации в коридоре 102-105, к концу 2005 г. ожидается удорожание до 95-100.

Курс доллара в течение ближайших двух лет будет постепенно снижаться, об этом заявило Бюджетное управление Конгресса США.

"Управление ожидает, что курс доллара к основным мировым валютам в течение ближайших двух лет будет снижаться, в основном, в связи с тем, что сохраняющийся дефицит платежного баланса США приведет к дальнейшему росту чистого внешнего долга", - говорится в заявлении комиссии.

Несмотря на то, что отдельные аналитики заговорили об увеличении вероятности резкого падения курса доллара, Управление придерживается мнения о постепенном снижении американской валюты без особого ущерба для экономики США. Бюджетное управление Конгресса исходит из того, что ожидаемая прибыль от инвестиций в США выше, чем в других странах. Кроме того, многие страны, торгующие с Соединенными Штатами, могут захотеть минимизировать ущерб для своих экономик, не позволив доллару снижаться слишком резкими темпами.

Управление также ожидает медленных темпов снижения курса доллара, поскольку ослабление американской валюты в конце концов приведет к росту чистого экспорта и росту экономики США.